|

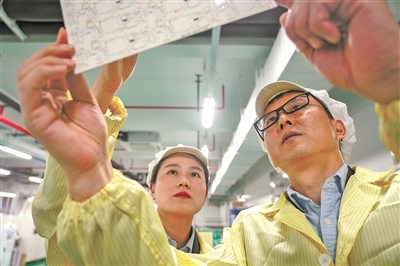

| 农行宁波高新区支行工作人员走进专精特新“小巨人”企业宁波赛耐比光电科技有限公司生产车间,深入了解企业生产情况、金融需求。(农行供图) |

|

| 制图 韩立萍 |

记者 徐卓蔚 张正伟 央行又有新动作。8月15日,人民银行开展2040亿元公开市场逆回购操作,以及4010亿元中期借贷便利(MLF)操作。其中,逆回购中标利率为1.80%,MLF中标利率为2.50%,分别较7月下降10个基点和15个基点。 这是央行三个月内两度降低政策利率,上一次调整是在6月份,两项利率分别下调了10个基点。 逆回购与MLF利率双双下降,且降息幅度为2020年以来最大,这番动作引起市场多方关注。央行降息释放出什么信号?有何深意?影响几何?请跟着记者一起来解读。 实体经济融资成本下行 首先要理解公开市场逆回购操作和中期借贷便利(MLF)操作是什么。 央行逆回购,指央行向具备一定资格的银行、证券公司等一级交易商购买有价证券,从而融出资金,向市场释放流动性,简单来说就是“放钱”。这其中,一级交易商支付给央行的“利息”所对应的利率就是逆回购利率,利率下调,意味着金融机构从央行融入的短期资金成本下降了。这也可以促成金融机构下调客户的贷款利率,推动金融机构“让利”实体经济。 MLF,相当于央行向商业银行、政策银行发放的贷款,需要银行提供合格的担保品。MLF借款期限最长为1年,借款的资金主要投放于小微企业等重点领域。这其中,贷款的利率就是MLF操作利率。MLF利率下降,有助于降低企业融资成本。 总的来说,两者都是把钱投向市场,向市场释放流动性,两者的操作利率分别代表市场的短期、中期融资成本。 “本次降息,体现出当前政策面着力引导实体经济融资成本下行。”宁波市金融研究院执行院长滕帆认为。 “7月社会融资和金融统计数据出现波动,市场普遍认为实体经济资金需求不及预期,适度降低各类政策工具利率,引导贷款市场报价利率(LPR)继续下降,具有必要性、紧迫性。”业内人士分析。 企业家庭利息支出降低 降息,预示着借钱更“便宜”了,企业如此,居民也是。 “目前国内经济下行压力比较大,持续降息可以循序渐进地降低企业和家庭的利息支出,在一定程度上改变企业不愿投资、家庭不敢消费的情况,推动整个经济形势向好发展。”滕帆说。 “降息能够带动货币市场、债券市场,尤其是中长期信贷市场利率的下降,进而有助于实体经济融资成本下行,达到为企业降成本、促进稳就业、助力稳投资和激发民间投资内生动能的目的。”中国民生银行首席经济学家温彬表示。 眼下,宁波正加大力度扩投资、强实体、促消费、扶小微。不断优化信贷结构,在重点领域和薄弱环节加大支持力度,引导贷款资金流向高新技术企业、专精特新“小巨人”企业等。上半年,宁波制造业中长期贷款新增700多亿元,余额同比增长51.7%;普惠小微贷款同比增长36%。 近期,全市制造业高质量发展大会、新时代高水平创新型城市建设推进大会等相继召开,提出全方位支持制造业、科创企业、高新技术企业等高质量发展。企业发展离不开信贷支持,此次“放水”降息,对广大经营主体融资来说是利好,也为高质量发展提供良好的融资环境,为市场注入信心。 上半年多轮降息带来的直接影响就是融资成本下降。据宁波多家银行反馈的数据,近年来企业贷款利率下降成效明显,近期加权平均利率低至4%左右,最新的个人房贷利率降至4%。同时,消费贷利率持续走低,部分银行给出的最低利率在3.6%以下。 由于LPR由“MLF操作利率+加点”组成,业内人士分析,受人民银行下调政策利率影响,将于本月20日公布的新一期LPR大概率也将同步下调,这将关系到包括房贷、经营贷、消费贷等在内的各类贷款利率的变化,预计与我们密切相关的房贷、消费贷利率接下来还有下调空间。

|